Com a ampla disseminação do Bitcoin e mais pessoas buscando negocia-lo, as exchanges de criptomoedas tradicionais (centralizadas), começaram a desempenhar um papel vital na correspondência entre compradores e vendedores de ativos digitais.

Para muitos usuários, se limitar a investir em ativos digitais por meio de intermédio centralizado é algo que não se alinha com os princípios centrais do ecossistema. Pode não ser o seu objetivo, mas, que fique claro: boa parcela dos amantes dessa tecnologia migraram para as criptomoedas justamente pela filosofia da descentralização.

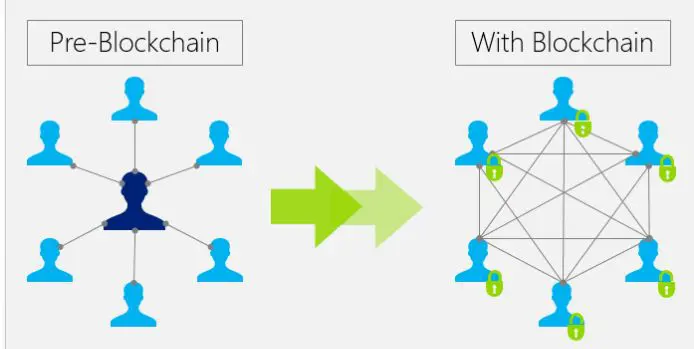

Certamente a dominância das corretoras centralizadas continuariam assim por longos anos se não fosse o surgimento de uma das tecnologias mais incríveis da história: blockchain.

Unindo o útil ao agradável, foi essa incongruência de filosofias, negociar ativos descentralizados de modo centralizado, que inspirou a criação de outra grande revolução por meio das blockchains: as Corretoras Descentralizadas (DEX), tema desse artigo.

O que são DEX?

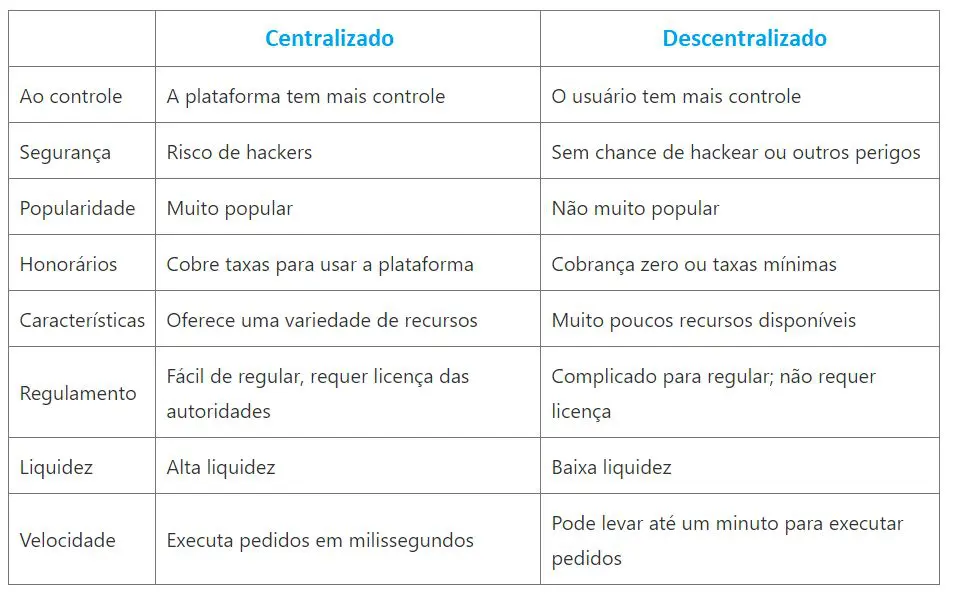

Uma DEx ou uma corretora de criptomoedas descentralizada é semelhante a uma centralizada, exceto por não ter um terceiro com o qual você deva confiar. Todos os fundos nesta corretora permanecem armazenados na blockchain.

Na corretora tradicional, há combinação das ofertas de compras e vendas, criando o book order e fechando acordos com formadores de mercado profissionais para obter maior liquidez. Já nesse novo sistema, isso não existe.

Importante mencionar que também não há procedimentos KYC (Know Your Customer) e nenhum regulamento. O KYC é obrigatório por lei em instituições financeiras centralizadas, sendo uma estratégia em que se busca um grande conjunto de informações sobre o consumidor para analisar o risco de suas escolhas.

De modo geral, como não há a necessidade de prestar contas ao governo, as DEXs agilizam o processo de negociação, eliminando várias preocupações de segurança como a mencionada anteriormente.

Outro ponto importante é que elas também eliminam a necessidade de um intermediário para compensar transações. Em vez disso, elas fornecem a estrutura para a troca de ativos, usando contratos inteligentes (Smart Contract).

Tecnicamente, essas corretoras criam mercados P2P (peer-to-peer ou ponto a ponto) diretamente na blockchain. Os serviços são supervisionados automaticamente pelos participantes e a segurança dos ativos é fornecida por uma tecnologia de ledger distribuído (DLT).

Bem, apesar de ser de difícil o entendimento da parte técnica de sua tecnologia, as DEXs são, sem dúvidas, a abordagem mais transparente de transações até o momento, já que não é necessário confiar em terceiros para retransmitir suas ordens.

Vantagens:

- Sem verificação de KYC ou ID: os usuários podem acessar uma DEX com facilidade e segurança sem a necessidade de criar uma conta na exchange, basta conectar uma wallet.

- Economia com questões AML: os protocolos não precisam alocar capital nem se preocupar com políticas anti-lavagem de dinheiro (AML).

- Sem risco de contraparte: como seus usuários não precisam transferir seus ativos para a corretora, há redução dos riscos de roubo e perda de fundos devido a hackers.

- Acessibilidade para diferentes projetos com tokens ainda não listados: torna possível não apenas fazer pedidos de criptomoedas existentes, mas também criar pedidos de moedas novas diretamente no sistema.

Desvantagens:

- Não conversam entre si: embora continuem a evoluir e operar em cadeia cruzada com outros DApps, elas ainda, normalmente, só operam um único blockchain.

- Sem capacidade de recuperação: ao contrário das corretoras centralizadas, que são administradas por empresas privadas com funcionários, as DEXs fundamentalmente não apresentam a capacidade de recuperação de fundos perdidos ou roubados.

- Baixa liquidez: a maioria possui pool de liquidez muito menor em comparação aos sites centralizados.

- Usabilidade: as DEXs não são tão intuitivas ao usuário quanto as exchanges tradicionais. Além disso, muitas pessoas que já estão nesse meio dos ativos digitais ainda não estão familiarizadas com carteiras sem custódia (wallet), inviabilizando os processos de transações.

- Funcionalidade de negociação limitada: por serem muito recentes, a maioria das DEXs hoje existentes se concentram apenas na execução de ordens simples de compra e venda. Não há a possibilidade de escolher a cotação de um ativo ou deixar ordem pré-programada, por exemplo.

O ponto que muitos usuários já familiarizados não sabem:

Diferente das exchanges tradicionais, as DEXs utilizam um modelo de liquidez conhecido como AMM (Automated Market Maker) que é uma equação matemática que define os preços dos ativos negociados na plataforma a partir de um contrato inteligente, explicado acima.

Como essa é uma ferramenta recente e que poucos investidores compreendem como funciona, esse modelo esconde um risco oculto que pode causar um grande prejuízo para os provedores de liquidez (pessoas que realizam farming).

Esse risco é conhecido como Impermanent Loss e, basicamente, é causado em momentos de grande volatilidade do mercado, podendo fazer com que o investidor perca até 50% do lucro da sua posição na liquid pool!

Como está a adoção das corretoras descentralizadas?

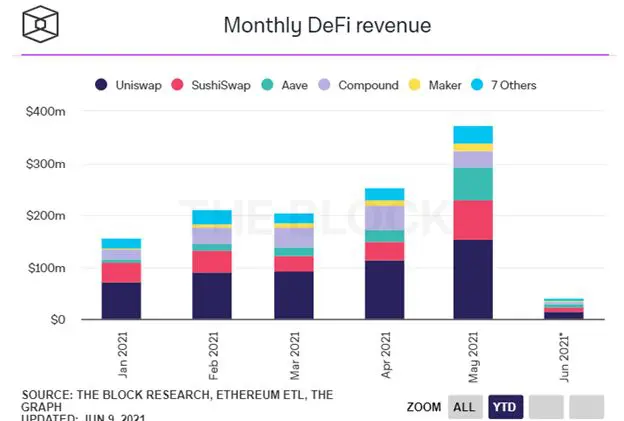

Desde o início do ano, o mercado de finanças descentralizadas faturou cerca de $1.25 bilhão no momento em que ocorreu um dos maiores cisnes negros da história: o novo coronavírus.

Principais Corretoras Descentralizadas:

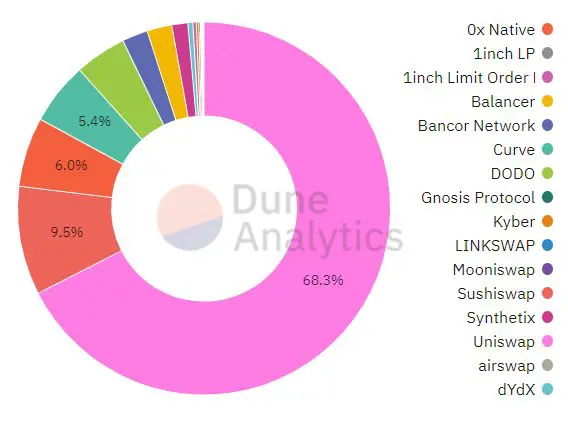

Segundo a Dune Analytics, as quatro corretoras descentralizadas com maiores volumes de transação correspondem a praticamente 90% de todo o volume negociado em DEXs atualmente. São elas: Uniswap, SushiSwap, 0x e Curve.

Aqui cabe destaque para a Uniswap, com quase 70% de dominância no setor.

A “Uni”, como é carinhosamente chamada pelos seus usuários, teve um papel importante para aumentar a popularidade das Finanças Descentralizadas (DeFi). Alguns de seus destaques são a quantidade de criptomoedas disponíveis (1.973) e pares (2.596) para swaps.

Um contraponto é que, até o momento, suas negociações são feitas exclusivamente pela blockchain do Ethereum sem a possibilidade do uso de uma segunda camada. Sendo assim, as taxas podem oscilar para valores mais caros que os demais, não sendo raros os casos em que os trades cheguem a custar em torno de $50.

Principais diferenças entre corretoras centralizadas e descentralizadas:

Por fim, podemos notar que DeFi e DEXs caminham juntos. Com o crescimento do DeFi, as DEXs com base na Ethereum tiveram e terão uma valorização ainda mais significativa.

De modo geral, apesar de revolucionário, cabe relembrar que esse segmento também possui diversos desafios a serem superados para se tornar um mainstream no mercado financeiro, sendo os principais, as questões ligadas ao UX (experiência do usuário) e a sua escalabilidade.