Ao longo dos últimos anos vem se fortalecendo a tese levantada por grandes nomes do mercado financeiro como Michael Saylor e, aqui no Brasil, Richard Rytenband, de que o Bitcoin é uma reserva de valor alternativa para o sistema econômico atual e se iguala a ativos como o Ouro.

Isto se dá devido às suas propriedades como:

- Preservação de valor;

- Finitude/escassez: não é algo em abundância e nem fácil de ser encontrado;

- Alta liquidez: não é difícil encontrar compradores/vendedores;

- Não se deteriorar com a passagem do tempo.

Os ativos como reserva de valor mostram sua importância em períodos de adversidade, durante crises ou períodos de recessão, não necessariamente como PUTs de índices (Seguros que se valorizam quando ocorrem quedas nos índices por exemplo: S&P500 ou Ibovespa.) mas sim dando resultado ao longo do tempo.

Qual a relação entre Reserva de Valor e Juros?

Geralmente, por não possuírem rendimentos, os ativos como reserva de valor têm grande impacto pelo custo de carrego ou custo de oportunidade, que de forma geral, é definido pelo mercado através da utilização como parâmetro a taxa de juros de 10 anos dos EUA, descontada a inflação.

Essa metodologia é aplicada por conta desses títulos ainda serem vistos por parte da maioria como o investimento mais seguro do mercado.

Desta forma, um aumento longo na taxa de juros consequentemente eleva o custo de oportunidade por segurar ativos que não gerem rendimentos, impactando de forma negativa o preço dos mesmos.

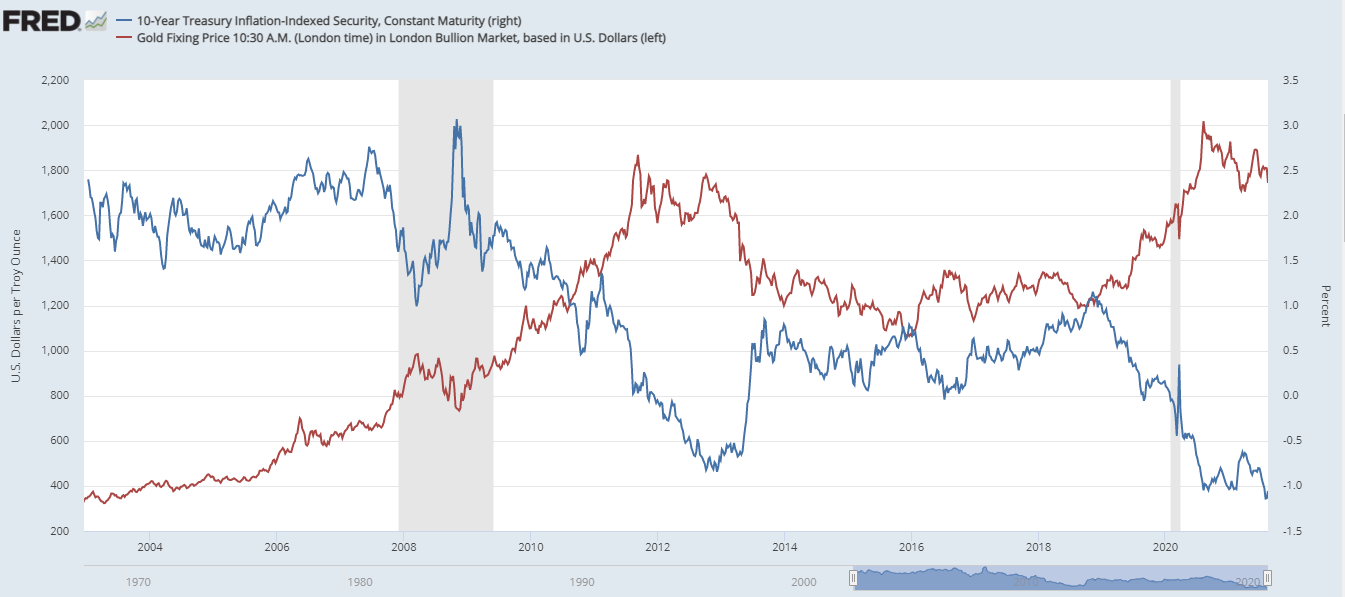

Sendo bem fácil de demonstrar essa tese ao relacionar os TIPs (Treasury Inflation-Protected Securities, títulos que rendem descontado a inflação) de 10 anos dos EUA vs o preço da onça de ouro em dólares.

O último período de alta significativa nas taxas de juros precedeu uma queda de 45,27% no ouro do topo ao fundo.

As recentes pressões inflacionarias sofridas pelos EUA tendem a deixar o FED sem outra saída que não seja a elevação da taxa de juros e diminuição dos estímulos monetários para conter a alta nos preços ao consumidor, algo que mesmo após certa repercussão ainda não tem sido tratado de forma adequada pelo Banco Central dos EUA, já que a taxa alvo permanece nos 0,25% ao ano.

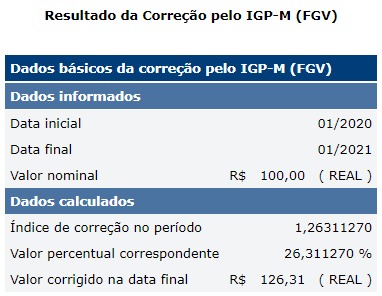

Assim como no Brasil, por parte do COPOM que somente a partir da sua primeira reunião em janeiro de 2021 começou a dar sinais (com a retirada do forward guidance) de que reduziria os estímulos e eventualmente poderia começar as rodadas de aperto monetário, mesmo na época o acumulado do IGP-M já tendo ultrapassado os 20% ao ano, vemos agora a inflação nos EUA pressionando o FED e o mesmo a relevando.

Essa dinâmica também foi observada entre outros países emergentes como México, Rússia entre outros. Os galhos mais fracos tendem a ceder primeiro, mas é uma questão de tempo para que os desenvolvidos tenham que adotar atitudes semelhantes.

As próximas reuniões do FED irão ocorrer no dia 21 e 22 de setembro, o banco central irá realizar sua conferencia em Jackson Hole, Wyoming, evento em que os lideres do FED muitas vezes usaram para sinalizar mudanças nas políticas monetárias. Vale a pena acompanhar e ficar de olho no desenrolar dessa trama.