No dia 13 de abril de 2021, Jurrien Timmer, diretor global macro da Fidelity Investment (uma das maiores gestoras de ativos no mundo), fez uma tread em seu twitter bastante interessante, onde ele relata sua opinião em relação ao bitcoin.

A Fidelity Investment já oferece há alguns anos serviço de custódia de bitcoin e outras altcoins através da sua subsidiaria Fidelity Digital Assets. A empresa também produz relatórios excelentes, sendo o mais famoso o Bitcoin Investment Thesis – An Aspirational Store of Value.

A análise opinativa em questão observada pelo diretor macro da Fidelity se baseia em duas dimensões sobre o que torna o bitcoin algo único, são elas:

- Escassez exponencial, com uma curva de oferta assintótica. Sendo assim uma política monetária previsível;

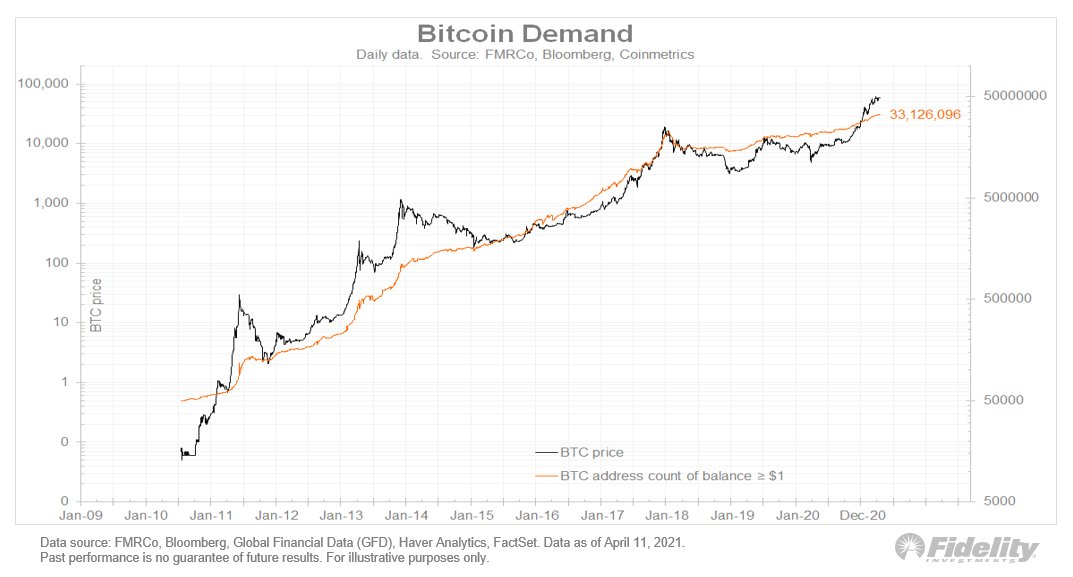

- E uma curva de demanda exponencial. Com uma adoção crescente, o percentual de usuários de Bitcoin em 2020 sendo equivalente ao de usuários da internet em 1997, como observado pelo famoso analista on-chain Willy Woo.

Timmer chama atenção para interseção das duas dimensões citadas anteriormente; onde nelas pode-se encontrar uma curva de descoberta de preço parabólica para o bitcoin.

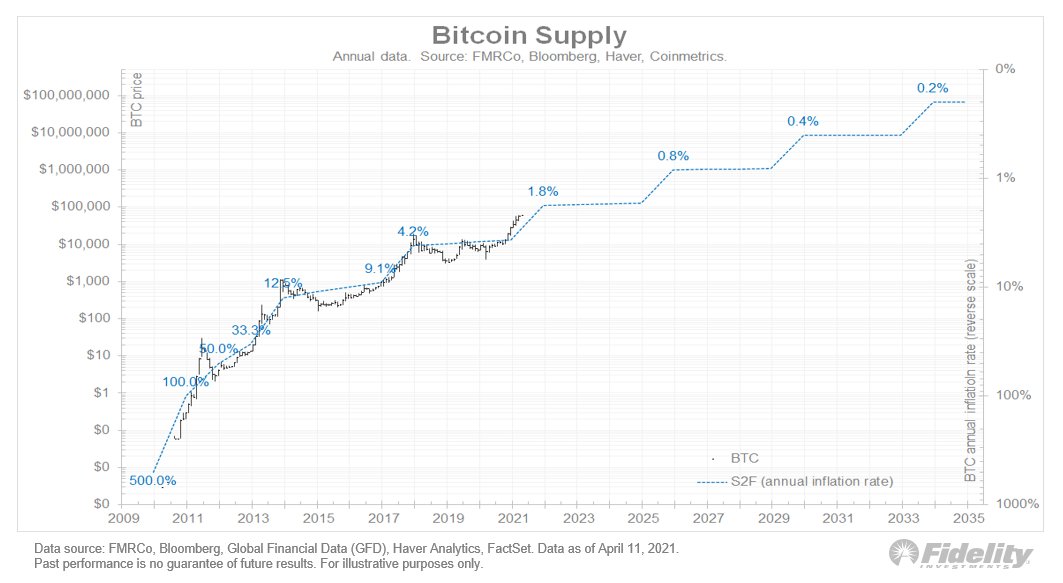

De acordo com ele, a curva de oferta é mais bem descrita pelo modelo Stock to Flow (S2F), incorporado ao bitcoin como um modelo de avaliação de preço concebido pelo pseudônimo do twitter PlanB.

Timmer entende que o modelo S2F é basicamente uma regressão entre o preço do bitcoin e sua taxa de inflação, como demonstrado no gráfico abaixo — O que faz sentido também e, em outras palavras, podemos dizer que a relação entre estoque e fluxo (S2F) é definida como a divisão entre a produção anual e o estoque atual.

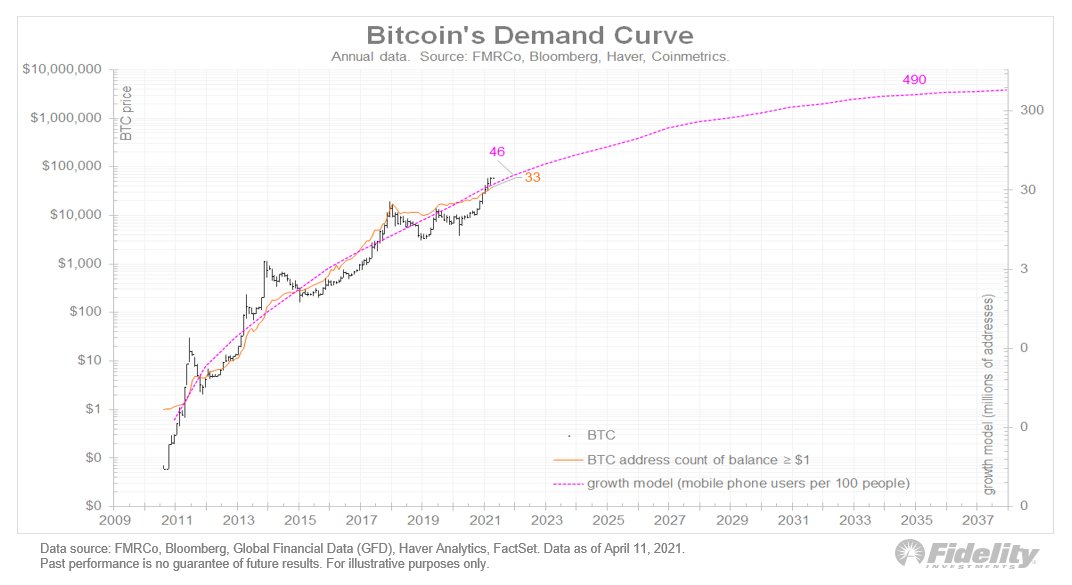

Timmer atenta para o fato de a escassez da oferta não ser o suficiente, com isso é demonstrado que a curva da demanda é igualmente importante e exponencial.

Ambos os gráficos estão em escala logarítmicas, isso demonstra que tanto o preço quanto a demanda vêm crescendo exponencialmente. A diferença apontada por Jurrien é que a curva da oferta já é conhecida com antecedência (por padrão só haverá suprimento total de 21 milhões de BTCs), e já no lado da curva da demanda não dá para saber ao certo — a tendência é que muitas pessoas ainda irão se expor ao Bitcoin e estamos apenas no início do caminho da hiperbitcoinização.

Demanda e adoção

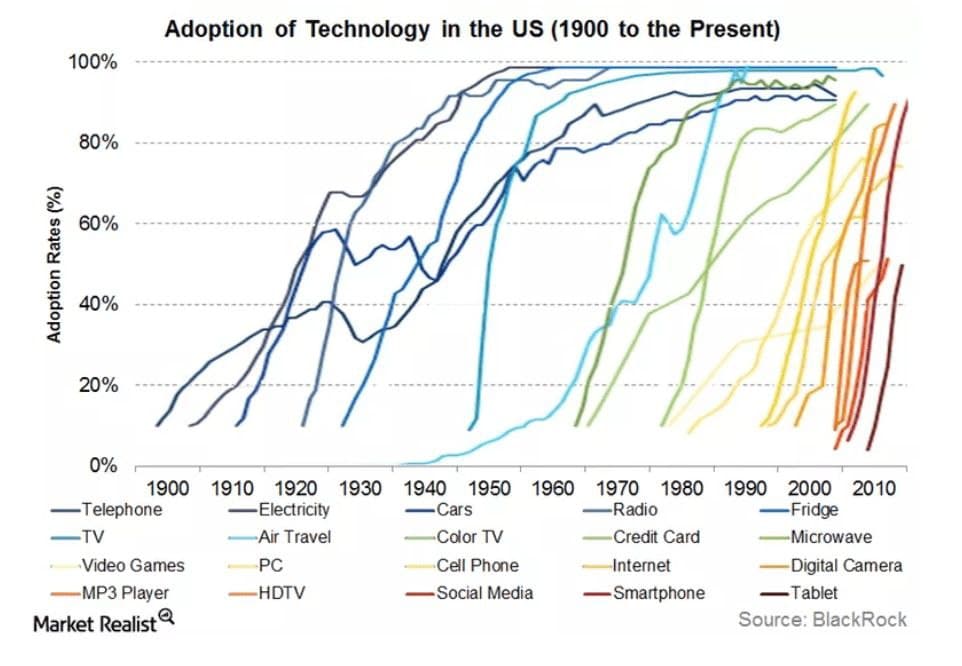

Para ajudar em um modelo de descobrimento da curva de demanda foi utilizado um gráfico que basicamente faz uma projeção com base no famoso modelo de “Curva S” em que mostra como diversas tecnologias ganharam adoção ao longo do tempo, ex.: adoção do telefone, rádio, TV, micro-ondas, etc.

O conceito da “Curva-S” foi desenvolvido através dos trabalhos de difusão da inovação de Everertt Rogers (Diffusion of Innovations, Glencoe: Free Press – 1962). Este conceito surge de um modelo matemático que foi aplicado para uma série de áreas do conhecimento. Ele basicamente é a descrição do comportamento de uma tecnologia desde sua introdução, crescimento e maturidade.

Por existir diversos exemplos de “Curvas S” históricas, Jurrien utilizou como um guia para projetar uma curva de adoção para o bitcoin e tentar prever até onde o preço possivelmente pode chegar nos próximos anos.

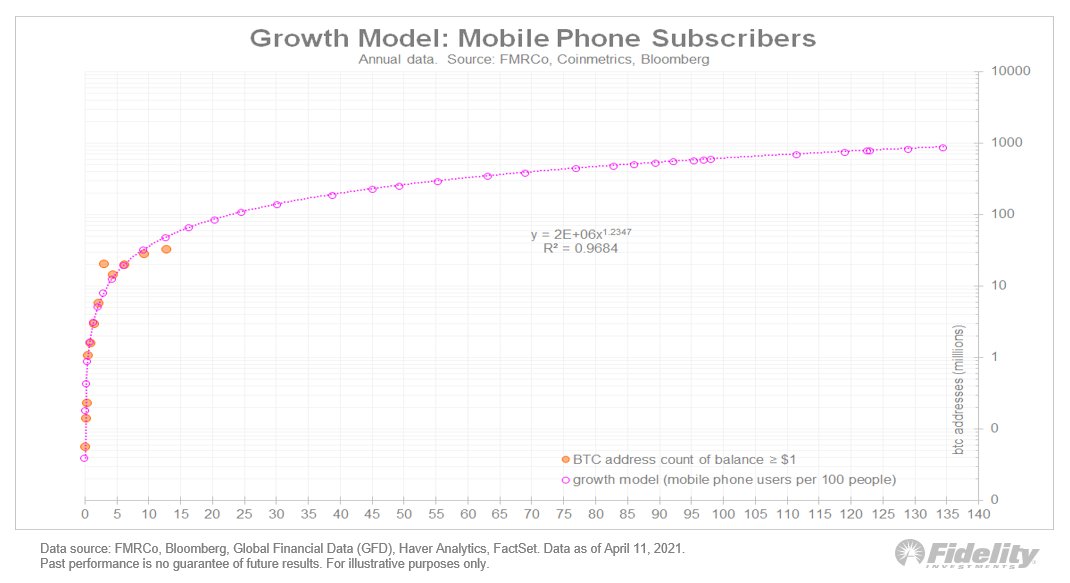

O analista desenvolveu uma projeção gráfica utilizando um exemplo de utilização de assinaturas de telefones celulares em relação aos endereços de bitcoin. Em seguida ele adicionou uma linha de tendência de regressão de potenciais para projetar valores futuros para demanda por bitcoin, como demonstrado abaixo.

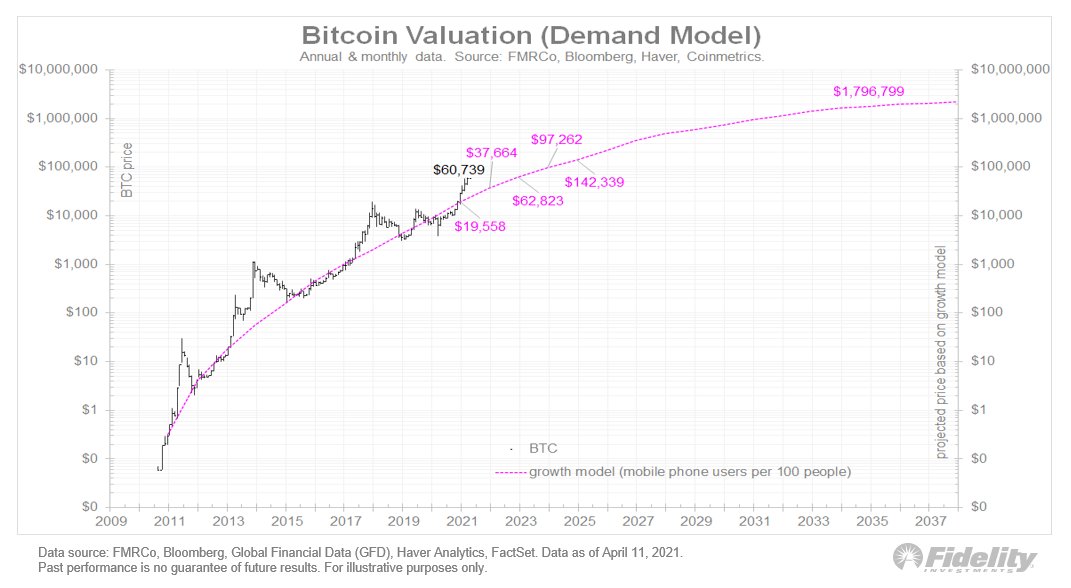

O próximo gráfico mostra a curva de demanda existente (representa pelo gráfico anterior), projetada em relação ao preço:

A partir da análise do gráfico anterior o analista converteu esse gráfico da curva de demanda em uma projeção de preços, aplicando uma regressão de potência à série:

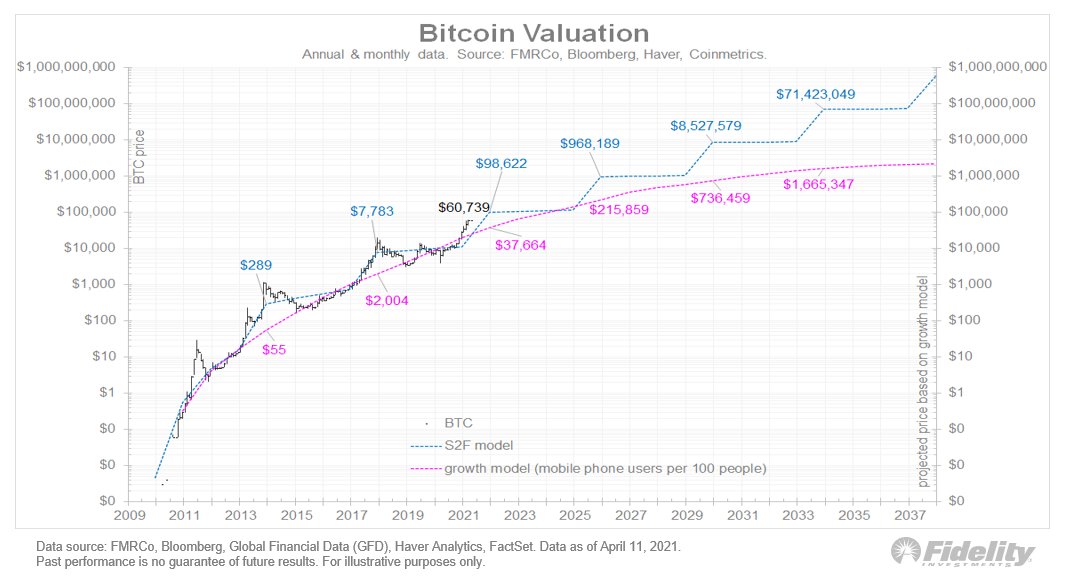

Em seguida foi comparado com o gráfico de curva de demanda (linha rosa) com o modelo do Stock to flow (S2F) (linha azul).

Adicionado o modelo S2F vejamos o resultado:

Conclusões

As conclusões extraídas por Jurrien Timmer foram: Os modelos de oferta e demanda estão alinhados muito bem, quase que numa harmonia até certo ponto do gráfico, cada um parecendo prever ganhos contínuos de preços surpreendentes.

No entanto, o modelo de demanda, representado pela “Curva S” (gráfico 05: linha rosa), chega a ter uma visão mais conservadora em relação ao preço do que o Stock to Flow (S2F) (linha azul do gráfico 05).

Jurrien relata que a natureza das “Curvas S” é mais conservadora, uma vez que o crescimento da demanda se torna cada vez mais assintótico; o lado da curva de oferta observa-se que continua sua tendência exponencial preexistente (devido a política monetária pré-programada com a oferta máxima de bitcoins).

A principal lição de tudo isso, externada pelo diretor global da Fidelity, é que é útil observar as curvas de oferta e demanda — Uma vez que observar a interseção das duas dimensões abre uma espaço para ótimas oportunidades para exposição ao bitcoin.

Em seu argumento final Timmer afirma que por mais que o modelo S2F pareça muito otimista nos próximos anos, dada sua inclinação exponencial, a curva de demanda representada pelo “modelo S” parece mais plausível.

Informações que podemos tirar desta análise comentada:

- Toda tecnologia quando adotada sobe de forma exponencial até atingir um topo, e em sua fase de platô cresce lentamente e depois tende a cair.

- Caveats: “Essencialmente, todos os modelos estão errados, mas alguns são úteis.” – George Box

- “Desempenho passado não é garantia de futuro.”

Há duas provocações a serem observadas:

- Qual o topo da curva de adoção do BTC? Capitalização de mercado do ouro de 11 trilhões de dólares? Capitalização das moedas fiduciárias e ações (US$ 100tri)? Capitalização da dívida total e imóveis privados (US$300 tri)?

- Uma vez atingido o platô de adoção, digamos que o Bitcoin substitua o ouro e fique anos com mesma grandeza em capitalização, como inflação do BTC tenderá a ser menor no próximo halving, o preço em grama de ouro só vai subir, e se a emissão de fiat continuar exponencial, o preço do ouro em fiat (mesmo sem ganhar nem um valor real) também tende a explodir.

*Não tem como prever a emissão de dinheiro no mundo porque neste meio tempo pode haver, por exemplo, um colapso no sistema fiat.

Obviamente tudo estará numa constância… mas creio que neste meio tempo tanto o ouro quanto outras riquezas serão demonetizados pelo bitcoin no decorrer do processo.

Ou seja, tudo isso equalizaria a situação pro bitcoin… Talvez até o bitcoin se estabilize na grandeza de alguma dessas riquezas no mundo, até porque muita gente está deixando de ter ações e imóveis para ter bitcoin – fora os tesourarias de algumas empresas comprando a moeda digital.