Texto escrito por: @LetaHOLD

Nestes tempos de bear market é sempre bom relembrar fundamentos básicos da tese do bitcoin. Por isso, nesse texto vamos explorar a função social do bitcoin.

Um dos lemas mais comumente usados na comunidade dos bitcoinheiros é o “fix the money, fix the world”, algo como “conserte o dinheiro, conserte o mundo”.

Mas para consertar algo, o pressuposto básico é reconhecer que este algo está quebrado em primeiro lugar. Ou seja, quem não consegue diagnosticar o que existe de errado no mundo atual, não consegue visualizar o porquê esse mundo precisa de algo que o conserte.

O bitcoin e a neosaldina

O bitcoin é uma solução, então para entendê-lo é necessário compreender qual o problema que ele soluciona. Um exemplo que sempre utilizo é o da neosaldina e a enxaqueca.

Para quem não está com enxaqueca, uma neosaldina não possui valor algum e, provavelmente, seria recusada mesmo se oferecida de graça.

Em compensação, para uma pessoa que está com uma crise de enxaqueca, essa mesma neosaldina vale muito. Ou seja, para quem conhece o problema e está sentindo na pele, a solução faz muito mais sentido do que para quem não tem consciência do problema.

E qual o problema que o bitcoin conserta? O objetivo deste texto é responder melhor essa pergunta, mas basicamente: o bitcoin representa a separação entre o dinheiro e o estado.

Separação entre o dinheiro e o estado

Todos estudamos a importância da separação entre a Igreja e o estado em nossas aulas de história. De acordo com o Wikipédia, “a separação igreja-estado é uma doutrina política e legal que estabelece que o governo e as instituições religiosas devem ser mantidos separados e independentes uns dos outros.

A expressão se refere mais frequentemente à combinação de dois princípios: secularismo do governo e liberdade religiosa”.

Em poucas palavras, foi a separação entre a igreja e o estado que permitiu a humanidade criar os estados modernos e a sociedade como nós a conhecemos hoje. Foi a separação entre a igreja e o estado que permitiu a construção do mundo em que vivemos.

Antes, a religião era controlada por poucos e utilizada como ferramenta de poder e controle sobre os indivíduos, e pessoas podiam ser punidas por não concordar com estes dogmas e possuir uma visão de mundo diferente, estes denominados hereges.

Nosso mundo foi construído graças à negação dessa posição de autoridade da religião. Foi a possibilidade de geração de um tipo de conhecimento baseado em evidências e lógica (o chamado método científico, fruto da Revolução Científica) e não em dogmas impostos por doutrinas religiosas que fez a humanidade avançar.

Você consegue imaginar viver em um mundo sem antibióticos, onde qualquer infecção pode ser fatal? Sem geladeira, onde a conservação de alimentos não é possível com a mesma eficiência?

Até existem outras formas de preservação de alimento como a desidratação, a fermentação e o enlatamento, que permitem a conservação de alimentos sem utilização de eletricidade. Você consegue se imaginar sem motores a combustão, peça fundamental para a Revolução Industrial e sem substituto até os dias de hoje? Qualquer um desses avanços seria considerado bruxaria para um indivíduo da Idade Média. E sem essa separação, nada disso teria sido possível.

Da mesma forma, vivemos em um mundo que antecede a separação entre o dinheiro e o estado. Para entender o tamanho das implicações disso, o primeiro passo é se perguntar: o que é dinheiro?

Este é um tema profundamente explorado pelos bitcoinheiros, mas aqui vamos nos ater à definição simples de que o dinheiro é a tecnologia inventada pela humanidade que permite a transferência de trabalho e energia através do tempo.

O dinheiro na mão do estado

Mas, quais são os problemas do dinheiro estar na mão do estado? Ou, em outras palavras, qual o problema da nossa tecnologia de comunicação de valor entre indivíduos poder ser controlada por uma entidade centralizada e com interesses próprios?

Você deve se lembrar de quando era criança e seus pais te alertavam que “o dinheiro não cai do céu”, ou ainda que “dinheiro não nasce em árvore”. O que eles queriam dizer é que o dinheiro possui lastro na realidade, por isso ele tem valor.

Mas os seus pais estavam enganados. Atualmente, pode-se dizer que o dinheiro não possui nenhum lastro real e efetivamente nasce em árvore.

Ou seja, a tecnologia de comunicação de valor entre indivíduos está sendo manipulada em benefício de uma pequena elite que possui acesso às impressoras de dinheiro. Atualmente, todos os governos do mundo imprimem seu próprio dinheiro ao bel prazer, sem respeitar qualquer tipo de reservas em bens físicos.

Existem pessoas que acreditam que o governo é belo e moral e que, diferentemente do que acontece para indivíduos, o governo imprimir dinheiro não acarreta em problemas. A história prova que este ponto de vista está errado.

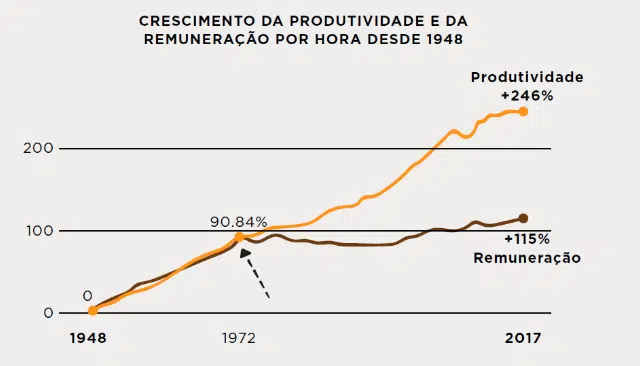

Um site que todo bitcoinheiro deve pesquisar e que comprova isso é o wtfhappenedin1971.com (algo como “que porra aconteceu em 1971” .com), que compila diversos gráficos que ilustram o tamanho da mudança que o mundo passou a partir de 1971, quando o dinheiro passou a nascer em árvore.

Este é o ano em que o presidente Richard Nixon rompe o lastro ouro/dólar, e com isso desassocia o mundo real do dólar. Isso fez com que a moeda americana virasse uma moeda fiat, ou seja, uma moeda que só tem valor por decreto e não pelo seu lastro.

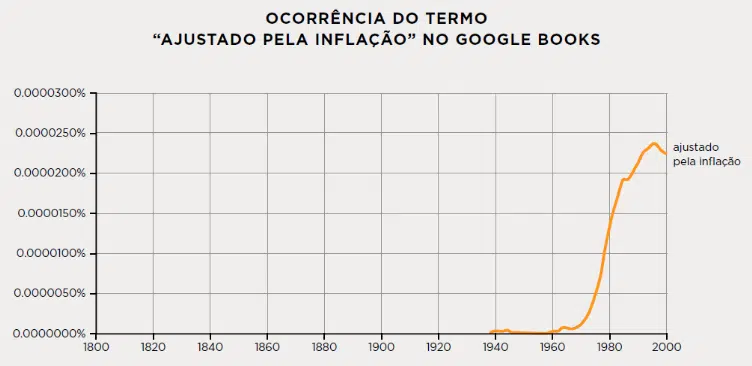

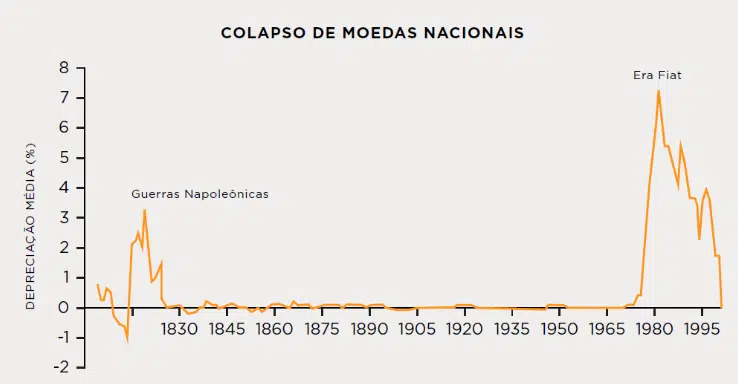

Os três gráficos abaixo são do site wtfhappenedin1971.com e ilustram bem o tamanho das mudanças associadas à Era Fiat:

Os problemas do dinheiro na mão do estado

A seguir, são apresentados, de forma sucinta, alguns dos principais problemas associados ao dinheiro no mundo atual.

Inflação planejada

Atualmente, os bancos centrais dos países do mundo possuem metas de inflação. Em outras palavras, eles miram e tentam fazer com que exista inflação.

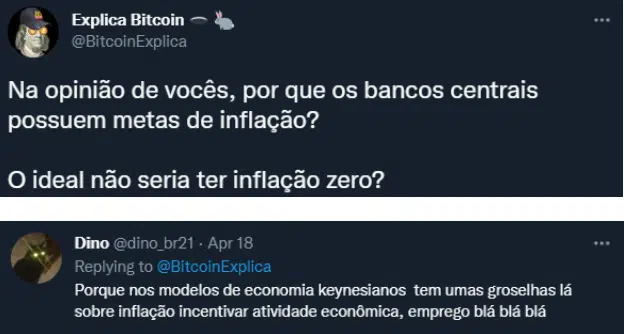

Os economistas keynesianos dizem que isso é positivo pois estimula o consumo e o crescimento. Para ver como a nossa comunidade de plebs bitcoinheiros enxerga essa inflação planejada, lancei a pergunta da imagem abaixo no Twitter.

Essa inflação planejada vem ocorrendo há décadas, uma vez que ela é uma das únicas maneira que os estados possuem para gastar mais do que arrecadam (a outra é o endividamento estatal via títulos de dívida), o que eles já fazem há décadas. Basicamente, eles pegam dinheiro emprestado do futuro e das próximas gerações para usar esse dinheiro no presente.

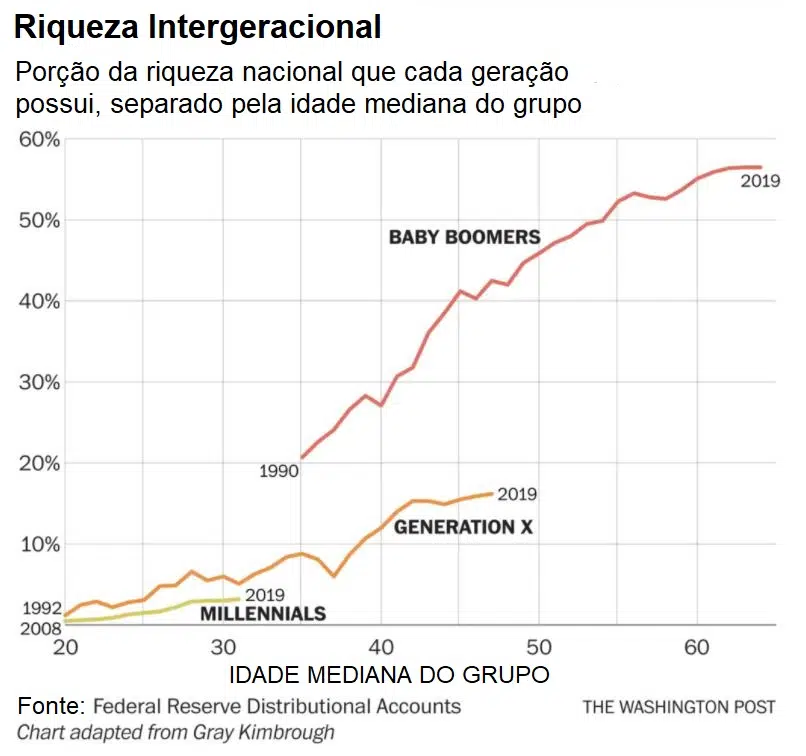

Essa é a única razão que justifica o sistema econômico keynesiano ainda estar em pé: ele rouba das próximas gerações. Uma verdadeira pirâmide em que as gerações passadas acumularam um padrão de vida elevado e em troca sabotaram os millennials e a geração Z.

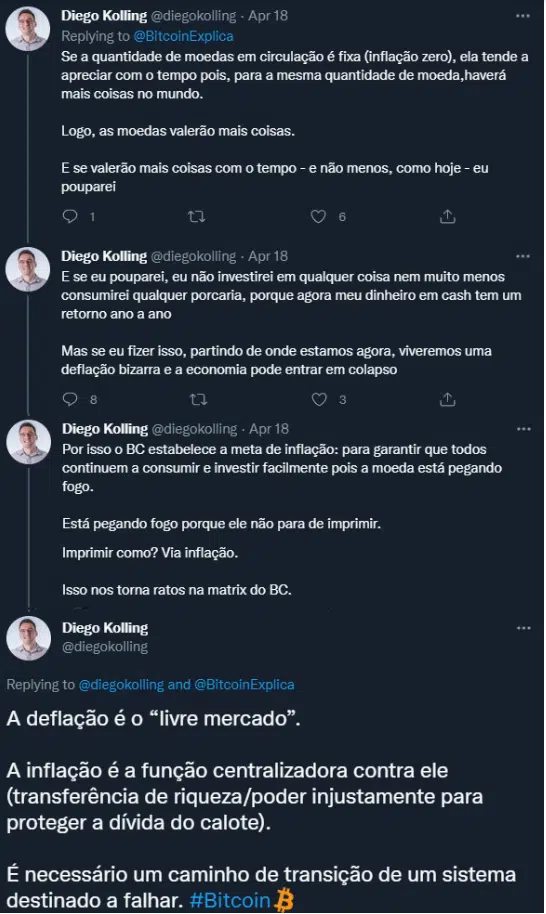

Os economistas keynesianos têm medo de deflação, pois na visão deles uma hipotética deflação estimula o poupador a reter o seu dinheiro, o que desaceleraria o consumo e geraria uma espiral recessiva.

Para os governos, um poupador é alguém que está desacelerando a economia ao reter seu capital, o que é perigoso, pois uma desaceleração tornaria as suas dívidas mais impagáveis do que a atual realidade.

Devido a essa visão capenga sobre inflação e deflação e o incentivo à emissão de moeda para pagar mais programas sociais, que são usados para comprar apoio político, atualmente os governos possuem dívidas impagáveis e, no ponto de vista deles, quanto maior for a inflação, melhor.

Isso porque a inflação torna essa dívida mais viável, visto que o poder de compra do dinheiro diminui devido ao aumento da base monetária.

Desse ponto de vista, as metas de inflação simplesmente auxiliam o governo a não perder o controle dessa inflação proposital. Perder o controle dela significa entrar em uma hiperinflação, o que gera inquietação na sociedade e possivelmente revoltas e saques.

A hiperinflação, a partir de um certo ponto, causa um fenômeno de repúdio à moeda nacional (onde as pessoas começam a se recusar a transacionar naquela moeda), culminando na perda de função de unidade de conta (como pode ser observado na Venezuela e Argentina). Então, no ponto de vista dos governos, o ideal é manter a inflação o mais alta possível sem que haja convulsão popular.

Ou seja, os poupadores e os governos estão inerentemente em campos opostos: os poupadores são beneficiários da deflação, pois isso aumenta o seu poder de compra no futuro, já os governos se beneficiam da inflação, pois ela faz com que o poder de compra do dinheiro no futuro seja menor, tornando suas dívidas viáveis.

Em outras palavras, os incentivos do governo e dos poupadores são diametralmente opostos.

Mas o que isso significa? De uma maneira bem simplificada, as economias de todos os poupadores perdem seu poder de compra. Ou seja, quando o governo estabelece metas de inflação, na realidade ele está estabelecendo metas de roubo do tempo dos poupadores.

Em poucas palavras: o governo está roubando o nosso tempo de vida.

Isso porque, quando um indivíduo se dedica a trabalhar e a economizar dinheiro, ele está convertendo o seu trabalho em uma reserva de valor para o longo prazo chamada dinheiro.

Quando o governo ativamente possui metas para diluir o poder de compra dessa reserva de valor, efetivamente ele está roubando o tempo que este indivíduo se dedicou para acumulá-la. Então, quando você ler sobre “meta de inflação”, saiba que isso quer dizer “roubo do poder de compra do fruto do seu trabalho”.

O pleb bitcoinheiro Diego Kolling, no Twitter, fez uma boa síntese dessa questão de inflação planejada ser o oposto do que ocorreria em um livre mercado, onde a tendência natural seria a deflação devido ao aumento de produtividade natural que o livre mercado gera:

Alta preferência temporal

Uma hipótese bastante conhecida entre quem estudou economia austríaca é que a preferência temporal das pessoas, ou seja, a capacidade delas de se planejarem para o longo prazo, é diretamente afetada pela qualidade do dinheiro que elas têm acesso.

Por exemplo: o hábito do brasileiro de fazer a “compra do mês” tem origem no nosso período de hiperinflação no final dos anos 1980 e início dos anos 1990.

Isso ocorre pois em períodos inflacionários o poder de compra do dinheiro se torna “um cubo de gelo derretendo”, nas palavras do Michael Saylor. Ou seja, os indivíduos são incentivados a trazerem o consumo do futuro para o presente.

Um dinheiro que é programado para se desvalorizar torna as pessoas mais imediatistas, uma vez que torna mais difícil o planejamento de longo prazo. Isso estimula as pessoas a consumirem o quanto antes, visto que no futuro esse dinheiro em suas mãos terá um poder de compra menor.

Ou seja, um dinheiro que se desvaloriza estimula as pessoas a gastarem no presente ao invés de poupar para o futuro.

Essa questão de como a qualidade do dinheiro afeta os padrões de pensamento das pessoas será aprofundada em um capítulo mais adiante, onde é feita a comparação do perfil de personalidade dos bitcoinheiros do exterior com os bitcoinheiros brasileiros onde observamos que, em média, são mais imediatistas que os bitcoinheiros gringos.

Os efeitos deletérios da mudança de preferência temporal em uma sociedade com metas de inflação afetam todas as tomadas de decisão dos seus indivíduos.

O que quero dizer com isso? Que em uma sociedade que incentiva a gratificação instantânea e não escolhas que foquem o longo prazo, todas as escolhas serão baseadas nessa lógica.

Então, as escolhas alimentares, por exemplo, não levarão em conta os efeitos deletérios do açúcar e dos óleos vegetais na saúde, mas no prazer imediato que uma batata frita e um refrigerante podem proporcionar.

Em outras palavras, estamos sacrificando o longo prazo pelo curto prazo.

Assim como os hábitos alimentares, podemos inferir que os hábitos de consumo também serão extremamente imediatistas. Não é coincidência que na sociedade atual existe o conceito de “fast fashion”, onde o foco são produtos fabricados para consumidos e descartados rapidamente.

Sociedade fiat

Essa mudança nos nossos padrões de consumo ocorre em todos os ramos da atividade humana.

Uma consequência direta do dinheiro ter cada vez menos poder de compra é que precisamos trabalhar cada vez mais para atingir os mesmos objetivos. Por isso, hoje em dia é muito mais difícil para um millennial sonhar em comprar sua própria casa do que era no passado.

E isso não é uma teoria da conspiração ou um discurso de uma geração acomodada, é fato observado nos dados. Ou, como o Michael Saylor diz, citando Hayek: o caminho da servidão consiste em você trabalhar cada vez mais para ganhar um dinheiro que vale cada vez menos.

Com cada vez menos tempo para qualquer coisa que não seja trabalho, uma vez que os frutos deste trabalho são cada vez menores e sendo constantemente erodidos propositalmente, a alimentação piora e comemos mais comida congelada e pedimos mais delivery ao invés de cozinhar.

Com menos tempo, nosso prazer passa a ser assistir uma série no Netflix ou comprar alguma tralha na Amazon ou no Shopee, e não passear no parque ou fazer uma atividade física gratuita por duas horas no parque. Numa sociedade com cada vez menos tempo, o lazer precisa ser consumido em alta intensidade.

Isso é a essência da sociedade fiat atual, um mundo em que ninguém tem tempo para si. Mas poucos percebem a razão desta falta de tempo: ele está sendo roubado pelos governos, quando estes desvalorizam o poder de compra do dinheiro.

A sociedade fiat também pode ser sintetizada nas palavras do personagem Tyler Durden de Clube da Luta:

“Trabalhamos em empregos que odiamos, para comprar porcarias que não precisamos, com dinheiro que não temos, para impressionar pessoas que não gostamos”.

Essa necessidade de impressionar o outro vem de uma falta de tempo para buscar o autoconhecimento.

Na sociedade fiat, a falta de tempo e a quantidade de ruído gera indivíduos não pensantes, conhecidos como NPCs (non-player character, ou personagem não jogável) na comunidade bitcoinheira do Twitter. Quem não tem tempo para respirar fundo e pensar, não tem tempo para fugir da sociedade fiat e buscar entender as coisas por conta própria.

Dinheiro censurável

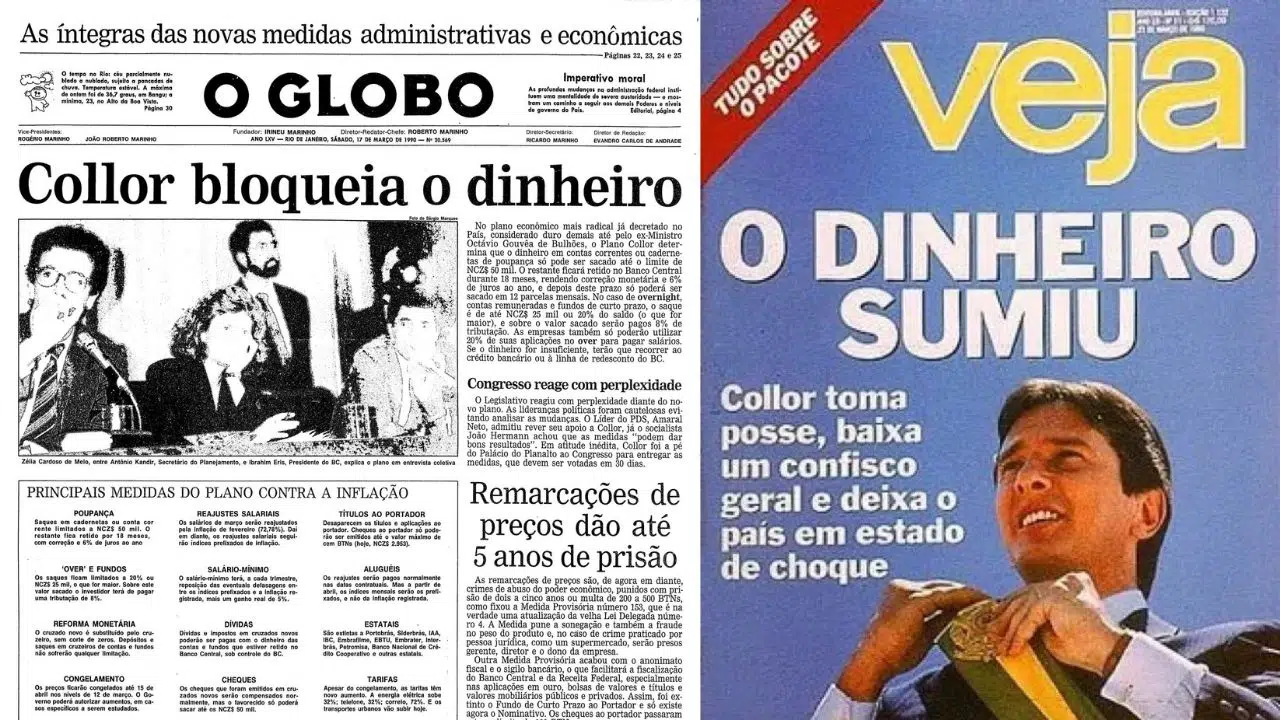

O dinheiro fiat é um dinheiro censurável por definição, uma vez que o seu controle é dos governos, que possuem o poder de definir se determinada moeda fiduciária ainda é válida ou não. No Brasil, todo o dinheiro poupado pela população já foi confiscado.

Isso aconteceu em março de 1990, quando o então presidente Fernando Collor decretou o confisco das poupanças como medida para combater a inflação galopante que afetava o país. Nessa época, a poupança era a principal forma de investimento da grande maioria dos brasileiros que tinham algum dinheiro guardado, então, na prática, o estado se apropriou do fruto do trabalho da maioria dos brasileiros.

Confiscos de bens monetários são recorrentes na história, então, para não me estender muito, vou citar só um exemplo clássico e outro contemporâneo de como, quando necessário, mesmo os governos dos países ditos “mais civilizados” também não respeitam a propriedade privada dos seus cidadãos:

Estados Unidos, 1933 – todo o ouro dos cidadãos foi confiscado em 1933 em consequência da crise de 1929. Isso aconteceu quando a Ordem Executiva 6102 é assinada em 5 de abril de 1933 pelo presidente dos EUA, Franklin D. Roosevelt, “proibindo o acúmulo de moedas de ouro, barras de ouro e certificados de ouro dentro dos Estados Unidos continentais”.

Canadá, 2022 – O mesmo aconteceu recentemente nos protestos dos caminhoneiros canadenses, onde o governo do Canadá decretou o congelamento dos fundos do financiamento coletivo dos protestos.

Além disso, indivíduos também foram perseguidos e tiveram suas contas congeladas, efetivamente perdendo acesso ao seu próprio dinheiro do dia para a noite por ter opiniões diferentes das que os políticos no poder possuem, graças a decisão de algum burocrata e alguns apertos de botão.

Exemplos não faltam e o fato é que enquanto o dinheiro continuar censurável, indivíduos ainda sofrerão as consequências das barbeiragens econômicas dos estados e terão o seu dinheiro confiscado por estes mesmos estados em tentativas de auto salvação.

Mesmo o ouro é facilmente identificável e por conta disso o seu transporte é de alto risco. Fugir de uma situação de crise ou de um regime tirânico levando ouro simplesmente não é uma opção plausível.

Não é viável esconder o patrimônio familiar acumulado numa maleta ou em outros lugares ao tentar cruzar as fronteiras e fugir dessas situações.

Nos dias de hoje, o dinheiro fiat está, em sua maioria, sob controle dos estados e essa tendência só tende a piorar, uma vez que a digitalização do mundo é um processo que segue e seguirá ocorrendo.

Conforme formos utilizando mais o dinheiro digital e menos as notas, será cada vez mais fácil para o governo controlar a totalidade das moedas fiduciárias. Hoje, o acesso ao dinheiro fiduciário está sujeito ao cancelamento com alguns simples toques de botão e por alguma decisão monocrática judicial.

O caso das ex-colónias africanas

O fato do dinheiro ser controlado não afeta somente a população local de determinado país. Atualmente, ainda existe colonialismo, na forma de colonialismo monetário, ocorrendo no mundo.

Um exemplo é o caso da França e a utilização do Franco CFA (“Community For África”, ou “comunidade para a África” em português) como forma de controle e poder sob um vasto território africano.

Atualmente, 16 ex-colônias francesas na África possuem como moeda o Franco CFA. Somadas, essas nações possuem uma população de cerca de 185 milhões de pessoas e ocupam uma área de cerca de 80% do tamanho da Índia.

São elas: Senegal, Mali, Costa do Marfim, Guiné-Bissau, Togo, Benim, Burquina Fasso, Níger, Camarões, Chade, Gabão, Guiné Equatorial, República do Congo, República Centro-Africana e Comores. Vale ressaltar que dentre estas ex-colônias, dez estão entre os países mais pobres da África.

O modelo de controle via dominação monetária foi inventado pelos nazistas, quando eles assumiram o controle das colônias francesas durante a segunda guerra mundial. Ao final da guerra, a França decidiu manter esse modelo, uma vez que ele era efetivo na dominação das colônias.

Atualmente, 100% do comércio internacional destas nações passa pelo tesouro da França. A França também faz a custódia de 90% das reservas de ouro e 50% das reservas internacionais desses países. E como “as reservas” de um país não significa nada mais que o dinheiro do povo desse país, isso significa que a poupança de cerca de 185 milhões de africanos é controlada até hoje pela França.

A França também possui prioridade de acesso às exportações desses países, além de receberem preços melhores. Estes países também só podem realizar importações a partir da conversão do Franco CFA em Euro, aumentando o controle da França e da Europa. E o Franco CFA não pode ser convertido em nenhuma outra moeda do mundo, só no Euro.

Desde a criação do Franco CFA, em 1945, até a adoção do Euro no final da década de 90, a desvalorização foi de 99,5%. Neste período, ocorreram episódios em que o Franco CFA foi desvalorizado artificialmente em 50% da noite para o dia, como em 1994.

A justificativa oficial para essa desvalorização, medida oficial adotada pela França, é que com isso as exportações se tornariam mais baratas e os países africanos conseguiriam produzir a preços mais competitivos. Um ponto de vista mais cético mostra que quem pôde comprar estes produtos a preços mais “competitivos” (baratos) foi a própria França.

Detalhe: a França pode imprimir o Franco CFA virtualmente de graça, o que significa dizer que eles possuem acesso a tudo que esses países produzem a um custo zero. Esquema que lembra muito a descrição do início de empobrecimento da África graças as miçangas de vidro no texto “Mestres e Escravos do Dinheiro” do Robert Breedlove, processo que facilitou significativamente toda a questão da escravidão e do comercio do atlântico nos séculos seguintes.

Desbancarizados

Apesar de todas as críticas que são dirigidas constantemente aos bancos, os serviços bancários também apresentam vantagens óbvias, como não ter que esconder dinheiro pela casa e com isso se tornar um ótimo alvo para roubos e furtos ou conectar-se com a rede financeira global e realizar pagamentos em tempo real.

Estamos tão acostumados com os benefícios de um sistema bancário relativamente sólido, com conta poupança (que às vezes é confiscada) e meios de pagamento como cheques e cartões, que não pensamos muito em como seria a nossa vida se esse sistema bancário não existisse.

Entretanto, isso ocorre somente porque somos privilegiados. Atualmente, existem cerca de 1,7 bilhões de pessoas no mundo que não possuem acesso a esse sistema. Essas pessoas são conhecidas como “desbancarizadas”.

No Brasil, mesmo após a pandemia acelerar a digitalização e a bancarização por conta dos auxílios, ainda existem 34 milhões de brasileiros que utilizam muito pouco ou nem possuem conta em bancos. Em levantamento de janeiro de 2021, estimou-se que 10% dos brasileiros não possuem conta em banco (16,3 milhões) e outros 11% (17,7 milhões) não usaram a conta no mês anterior, totalizando 21% da população.

Pessoas desbancarizadas são marginalizadas da nossa sociedade. Elas não conseguem fazer planos de médio ou longo prazo e são forçadas a pensar sempre no dia a dia. Isso significa, entre outras coisas, que elas não conseguem se aposentar e tendem a continuar em trabalhos mal qualificados e mal remunerados ao longo de toda a sua velhice ou, pelo menos enquanto seu corpo permitir.

Geralmente pessoas são desbancarizadas por diversos motivos, como falta de instrução e residência em regiões menos desenvolvidas, nos rincões que o mundo moderno ainda mal chegou. Um desses diversos motivos é porque essas pessoas não são economicamente viáveis como clientes para os bancos. Elas representam um risco, não uma oportunidade, e não vale a pena para os bancos terem elas como clientes.

O exemplo de El Salvador

É natural que existam muito mais pessoas desbancarizadas em países pobres, como é o caso de El Salvador. Até 2020, cerca de 70% da população (cerca de 4.5 milhões de pessoas) era desbancarizada.

Além disso, cerca de 20% do PIB de El Salvador é proveniente de remessas internacionais que salvadorenhos que imigraram para os Estados Unidos e Europa enviam para seus parentes. Essas remessas eram alvo de taxas elevadas cobradas pelos intermediários (Western Union principalmente), o que significava que a população já pobre de El Salvador ainda perdia uma parte considerável do seu dinheiro.

Levando estes dois fatores em conta, El Salvador se tornou o primeiro país do mundo a adotar o bitcoin como moeda legal. Com isso, os intermediários são cortados e hoje salvadorenhos que moram no exterior podem mandar dinheiro sem custos para seus familiares. Isso já era possível antes, mas a adoção como moeda legal incentivou a população a aprender mais sobre o bitcoin.

Mas o principal dessa adoção de El Salvador é a bancarização dos desbancarizados. Em menos de um ano, mais de 60% da população, ou um total superior a 4 milhões de pessoas já são usuários da carteira estatal Chivo. Ou seja, ainda existem cerca de 2.5 milhões de pessoas sem acesso a essa carteira. Nesse número, além dos desbancarizados, também estão incluídas as crianças. Ou seja, graças à adoção do bitcoin, do dia para a noite, mais de 2 milhões de pessoas se tornaram bancarizadas e hoje possuem acesso a uma rede monetária que as permite armazenar sua riqueza ao longo do tempo.

Ou seja…

Existem diversos problemas atrelados ao fato do dinheiro estar na mão do estado. Seja o fato dos estados possuírem metas de inflação que efetivamente roubam o tempo de vida e o trabalho acumulado dos seus cidadãos, seja o fato do dinheiro ser censurável e poder ser confiscado, além de ser utilizado até hoje como forma de colonialismo. Existem também cerca de 1,7 bilhões de pessoas que nem possuem acesso ao sistema bancário e com isso não conseguem armazenar o fruto do seu trabalho para o longo prazo.

Também existem as consequências de segunda ordem que essas questões relacionadas ao dinheiro geram, como uma sociedade fiat baseada numa alta preferência temporal onde ninguém tem tempo e a alimentação e os cuidados com a saúde são menosprezados em detrimento de gratificações imediatas.

O objetivo deste texto era justamente ilustrar quais são os problemas atuais relacionados ao dinheiro, pois sem um diagnóstico claro do problema, a solução não faz sentido. Esse texto propositalmente não lidou com o tema da desigualdade porque esse tema já foi abordado no texto sobre o Efeito Cantillon.

E, como dito acima, o bitcoin conserta isso.