O ano de 2020 foi marcado pela ascensão do mercado de DeFi (finanças descentralizadas). Desde então, o montante de dinheiro dentro desse não para de crescer.

Atualmente, segundo o site DeFi Pulse, há cerca de US$ 50 bilhões nos protocolos que usam a blockchain do Ethereum. As pools de liquidez são uma das partes fundamentais de todo esse volume.

[lwptoc]

De modo geral, essas pools fornecem um novo padrão para negociações ao mesmo tempo em que ajudam os investidores a obter retorno sobre seus investimentos. Em essência, contam com tokens bloqueados em um Contrato Inteligente (ou smart contract) dentro de uma Blockchain.

Como essas plataformas não têm custódia, não há como depositar fundos sem executar um pedido. Sendo assim, são ferramentas fundamentais para garantir o bom funcionamento do mercado.

Como notará ao longo do artigo, o objetivo principal das pools é facilitar a negociação, fornecendo liquidez às corretoras sendo, também, parte essencial em Market Maker (AMM ou criador de mercado), protocolos de empréstimos, yield farming e jogos em blockchains.

Diferentemente das finanças tradicionais, qualquer pessoa pode negociar, tomar emprestado ou emprestar para gerar retornos no DeFi.

O texto a seguir é longo e meio chato, mas vai te mostrar a importância das piscinas de Liquidez e como conseguir rentabilizar através delas.

Por que é importante ter Pool de liquidez?

Embora os protocolos sejam diferentes, os pools de liquidez atendem à mesma necessidade: garantir a presença de liquidez no protocolo em todos os momentos.

O benefício mais óbvio para esse ecossistema é que essas piscinas (pools) garantem um fornecimento quase contínuo de liquidez para os traders que desejam usar as exchanges descentralizadas.

Antes de mais nada, é de extrema importância saber que sempre que mencionamos “liquidez” em finanças faz referência à facilidade e velocidade com as quais um ativo pode ser convertido em dinheiro. Pode-se compreender que quanto mais rápida for a conversão do ativo em dinheiro, mais líquido ele será. Um ativo com pouca liquidez, portanto, é aquele mais difícil de ser resgatado.

Em DeFi, podemos pedir licença poética e trocar a palavra “dinheiro” por outro criptoativo.

O ponto-chave é perceber que elas visam resolver o problema de baixa liquidez dos Aplicativos Descentralizados (dApps), uma vez que não há nenhum fundo de investimento ou big player para gerá-la. Com isso, o sistema consegue garantir que o preço de um ativo digital não oscile significativamente depois de executar a ordem de uma única grande negociação.

Quais são os atores que fazem acontecer e como quais os mecanismos?

Primeiramente, elas só existem por meio de dos personagens principais: os provedores e os usuários de liquidez.

Bem como se pode deduzir, os que fornecem/proveem liquidez para o protocolo são chamados de “provedores de liquidez” e os que usufruem dessa liquidez depositada são chamados de “usuários de liquidez”.

De maneira geral, os formadores de mercado servem para facilitar as negociações, tanto para quem deseja comprar ou vender um ativo, ao fornecer liquidez para que os negociantes negociem sem esperar que outro comprador ou vendedor apareça no exato momento.

A ideia das pools é bem simples, sendo basicamente uma reserva de fundos armazenados em um grande “piscina” digital.

Esse modelo faz que, quando alguém deseje negociar BTC por USDC, por exemplo, possa fazê-lo com base nos fundos depositados em vez de esperar que uma contraparte apareça para igualar sua negociação e executar a ordem.

Em cada pool de liquidez são depositados dois ativos, que respeitam a equação x * y = k. As variáveis x e y representam a quantidade de tokens.

Se um usuário quiser virar provedor de liquidez para essa pool, terá que contribuir, deixando travado no protocolo, valores iguais de tokens BTC e USDC. Em termos práticos, se depositar US$ 100 em BTC, terá que depositar conjuntamente um valor de US$100 USDC. Isso, por sua vez, gerará liquidez para o protocolo poder realizar uma conversão rápida entre o par (BTC-USDC).

Os procedimentos exatos para ingressar em pools de liquidez em DeFi variam de acordo com as plataformas. Entretanto, é preciso saber que todas as operações e o preços dos ativos são determinados do mesmo modo: por um algoritmo com base nas negociações anteriores da pool escolhida.

Como se pode prover liquidez e quais os benefícios?

O DeFi, de braços abertos para os participantes, cria o potencial para um perfil de liquidez muito diversificado, uma vez que existem barreiras de entrada drasticamente menores em comparação com os mercados de capitais tradicionais.

Como dito anteriormente, os Market Makers (AMM) dos protocolos, que podem ser traders médios não-institucionais, como eu e você, que fornecem liquidez para pares de trading, são peças fundamentais para as DEXs – e é por conta deles (nós) que esse sistema funciona sem a necessidade de um livro de ordens.

Parece complicado ser um AMM mas é bem simples: os formadores de mercado depositam seus tokens nas pools de liquidez para que usuários que queiram fazer trocas ou pedir empréstimos consigam fazê-los.

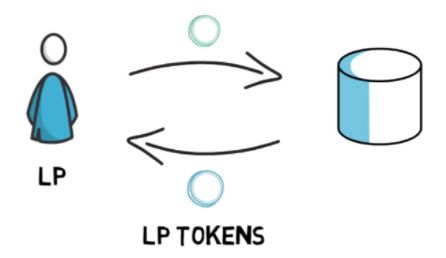

Se está criando interesse por esse assunto, é importante saber sobre os LPs tokens antes de ir para a ação.

Se você estiver fornecendo liquidez para alguma exchange descentralizada, receberá tokens que representam suas participações na pool. Todos os que fornecem liquidez em uma DEX recebem tokens de provedor de liquidez (LP). Ao possuir esses tokens, ganhará receita passiva por meio de taxas de negociação para o pool com o qual se envolver.

Em linguagem simples, os provedores de liquidez disponibilizam seus criptoativos para o protocolo em troca de recompensas.

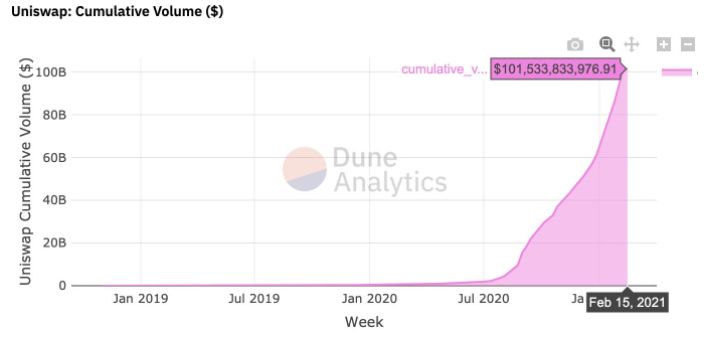

Um dos primeiros protocolos a usar pools de liquidez foi o Bancor, mas o conceito ganhou mais atenção com a ascensão da Uniswap.

A Uniswap é uma das exchanges que possuem maior liquidez no mercado, justamente por causa da grande quantidade de LPs em sua plataforma.

Outro caso de uso que está ganhando força é a participação na governança.

Tokens de governança tem uma característica que tem sido muito popular no mundo das criptos recentemente: o poder do voto.

Quem possui tais tokens tem o direito de votar em parâmetros desses protocolos, como por exemplo, quais tokens poderão ser usados como colateral nas negociações e quais percentuais de remuneração que será dado a cada provedor de liquidez.

Alguns projetos DeFi exigem um limite de votação de token muito alto para criar e aprovar propostas de governança. Reunindo fundos nessas pools de liquidez, torna-se mais fácil para os hodlers de token atender aos limites exigidos.

Como são feitos os cálculos dos retornos?

Os juros (ou retornos) pagos nesta modalidade, na maioria das vezes, são calculados em termos anuais.

Diferentemente dos Fundos Imobiliários no mercado tradicional, que pagam dividendos uma vez por mês, o recebimento dos rendimentos em quase 100% dos protocolos no mundo das Finanças Descentralizadas acontece a cada segundo; isto quer dizer que não é necessário esperar um dia específico para que consiga resgatar sua renda passiva.

Em maioria, os retornos anuais podem ser feitos com base em duas métricas:

- Taxa de Porcentagem Anual (APR, na sigla em inglês);

- Rendimento Percentual Anual (APY, na sigla em inglês;

Apesar de parecerem de difícil compreensão, na prática é bem simples: uma pool que utiliza a APR leva em conta a rentabilidade de acordo com os juros simples. Já uma pool que utiliza APY faz referência aos ganhos tendo como base os juros compostos.

Quanto aos retornos, a maior diferença entre APR e APY reside na forma como eles se relacionam com a sua poupança ou crescimento de investimentos ou dos seus custos.

Uma vez que o APY leva em consideração o efeito da reaplicação automática dos ganhos, ele será maior do que o APR. Juros compostos pode ser uma ferramenta poderosa para aumentar a riqueza: quando os juros aumentam, você efetivamente ganha juros e, quanto maior o tempo para investir e economizar, maior o potencial de crescimento do seu dinheiro.

Alguns protocolos e pools de liquidez oferecem as opções de APR e APY para seus usuários; outros, por sua vez, somente uma opção.

Quais são os riscos?

Quando falamos Smart Contracts, é importante frisar que sempre há riscos.

Embora o número de casos de uso em potencial e o lucro a serem obtidos pareçam ilimitados, esse conceito apresenta riscos e possíveis falhas.

Os usuários do DeFi enfrentam perigos como erros de execução de um contrato inteligente e o da vulnerabilidade protocolos (ainda mais se não for auditado ou totalmente seguro), o que pode levar a hacks irreversíveis.

Outro ponto que merece atenção é que mercados com baixa liquidez estão mais sujeitos a ataques, tanto no preço quanto nas redes em si. Nesses protocolos, não raro uma baleia consegue manipular o preço de um ativo.

Em resumo, é notável que as pools de liquidez são importantes para garantir a fluidez das negociações. Por ser um mercado muito recente, as DeFi ainda não são conhecidas pela maioria das pessoas – até mesmo quem já está no meio dos dos ativos digitais -, o que torna a geração de liquidez necessária para que não haja problemas nas negociações.

Além disso, outro ponto extraordinário das Finanças Descentralizadas digno de atenção é que elas permitem que eu, você ou qualquer outro usuário ganhemos taxas que normalmente só estariam disponíveis para corretoras e endinheirados de Wall Street!

As pools de liquidez são a base de plataformas geradoras de rendimento automatizadas. Provavelmente, há muitos outros usos para elas que ainda não foram descobertos.

Estamos apenas no início dessa grande revolução: aguarde!